服务热线

18601611608

会爆发金融海啸,还是不会爆发经济危机?

成为全球多国无数中大型金融机构和重要经济活动参与者无法确定的疑问。

过去数月,美联储加息不及预期,美股大规模反弹,市场情绪积极向好,中国的资本市场已经走出独立趋势已经数年,最近国内的经济形势更多受制于经济活动复苏、经济结构剧烈转型的影响,而不是外部环境。

2007年A股飙升至史诗级的6100点,美国次贷危机已经发酵,当时的市场上并没有太多即将发生世纪性股灾、实体产业批量倒闭、美联储预计救市的消息,相反市场并没有太悲观,大多数机构仍然在“歌舞升平”。

当年遍及浙江、山东、广东的外贸属于中国支柱性产业之一,美国次贷危机发酵之时,美元就开始不断回流美国,目的是寻求资本安全,欧美对中国廉价出口商品的需求急剧萎缩。

带来的最大的影响就是中国的初级制造业批量倒闭,外企在中国的市场不再具备神一样的地位,A股在进入2008年伊始,就开始了持续一整年的暴跌,从6100点向1800点左右进发,此时中国对国外经济的依存度非常高。

最近10年,中国经济逐渐向中高端产业链转型,城市的产业结构也开始向产业群转型,比如长三角一体化、粤港澳大湾区协同发展,人口也从市中心向郊县转移,形成分布式发展,这些变化的根源来源于产业结构发生剧变。

上海市中心、广州市中心均出现萧条感,中心商圈衰落,人流量向郊县迁移,周边副中心的商业综合体消费能力走强,长三角和粤港澳大湾区呈现出多副中心、分布式发展的趋势。

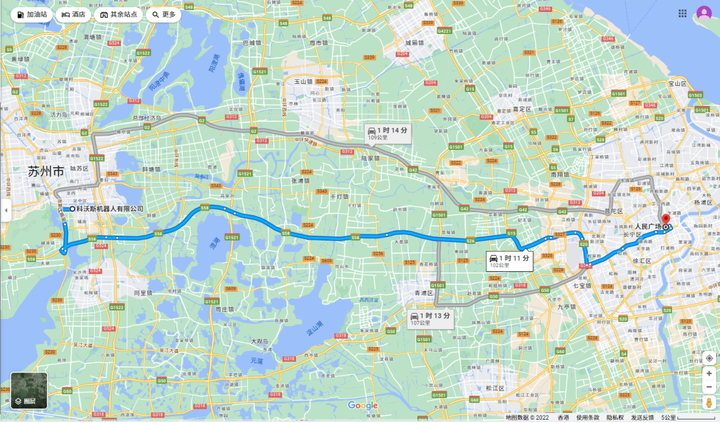

比如在A股上市的科沃斯作为家庭服务机器人位于苏州吴中区,而不是上海市中心;

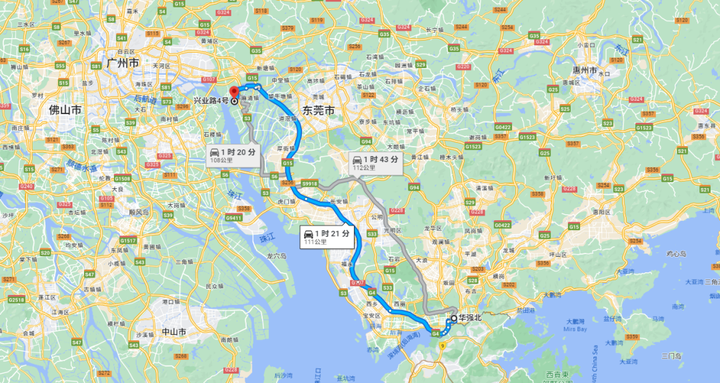

非上市公司云鲸智能作为家庭服务机器人位于东莞的东山湖,而不是深圳市中心。这样体量的企业曾经一般都处于上海、北京、深圳最中心地段,但现在发生了微妙的变化。

比如90年代末外企高露洁的中国总部在广州市中心,而不是佛山或者东莞,甚至是清远。

长三角和粤港澳的智能制造业以自发的创新技术为基础,成为了中国经济的底色,也是挑战北美西海岸中高端制造业的基础,同时也成为外部环境越来越恶劣后的护城河。

有了智能制造业产业链基础,以及其他各领域的优势,例如货币独立性、外汇储备等,才有不被美联储的货币政策随意影响的可能,如果美国爆发史诗级金融海啸,对中国的资本市场和实体产业,以及中国央行的货币策略都是一次经历“大市面”的压力测试。

美股经过数月的反弹,上周五,美联储主席鲍威尔发表了一系列关于加息远远不够的观点,表明美联储要继续加息,在一段时间内维持较高利率,并告诉市场大通胀会对美国家庭和企业带来痛苦。

当天,美股纳斯达克指数暴跌500点左右,美股已经从年前的最高点15900点左右跌至现在的12000点左右,大量资金流出,美股进入熊市无疑。

周一,全球主流资本市场纷纷暴跌,日经指数下跌2.66%,下跌762点;德国DAX指数在撰文时开盘不久,成下跌趋势,已经跌了1.5%;英国富时100还未开盘,上周五同样是下跌趋势。

对新加坡、中国影响不大,新加坡海峡指数微跌0.8%,中国A股上证指数微涨0.14%。

综合比对,似乎对美国实体产业或美元依存度高的其他资本市场会受美联储加息策略的影响会进入暴跌趋势,不处于美国金融系统中心、副中心位置的资本市场受到的影响有限,中国的实体产业和A股均处于后者的描述范围内。

资本市场不能完全代表实体经济的走势,但是可以在一定程度上反映大部分人对经济形势的信心和大资金流向。

今年美联储核心部门频繁发出不一致的消息,一会儿温和的表态,希望市场稳步运行,一会儿鹰派表达,希望提高加息力度,即使导致经济低迷,也要加息。

市场已经展示出无法预知未来走向的“精神分裂”的状态,陷入既想什么“好事”都要,又想什么“坏事”都要避免的不可能局面。

市场分析已经失效,华尔街的金融机构很少对近期的未来发声。

不知道是不是大家都在等着某个非常极端的黑天鹅事件发生,市场情绪悲观基调为主。

美国的经济学家对美联储的做法批评如潮,一部分原因是美联储今年多次发出截然不同的声音,早一点的时间,美联储认为本轮通胀是过渡性的,很快会恢复正常,但时间告诉大家没这回事。现在,为了对抗通胀,美联储又被迫加息,给实体经济和资本市场均带来可预见的风险。

欧道明大学斯特罗姆商学院教授维诺德·阿加瓦尔(Vinod Agarwal)对中央广播电视总台央视记者表示:“我个人的观点是,美联储应该早在1月就开始加息,但他们并没有这样做,所以我们认为他们落后于形势。他们之所以落后于形势,因为最初他们认为通胀是一个过渡性现象,一个终会消失的暂时现象。

但美联储及其官员并没有真正意识到供应链问题的重大影响,这会导致价格的进一步上涨。所以有几种力量在起作用。一方面美国经济受到了数万亿美元的财政刺激,有大量需求存在,需求以相当高的速度增长;但另一方面,由于供应链问题,供给并没有跟上需求。我确实认为,美联储在当时还是有些落后于形势的。

部分经济学家认为,美国在2020年起开启的新周期,大量发行货币,需要对这一轮的大通胀负责。

纽黑文大学经济学教授约翰·罗森(John Rosen)对总台央视记者表示:“面对越来越多的证据表明通胀即将来临,美联储却将超低利率维持得太久。他们让通胀上升到,如果不是失控的话,至少是一个很高的水平。

现在,他们又为了遏制通胀做出了比其他情况下更激进的反应。我提出的理由之一是,正如有人曾经说过的那样,美联储并不独立于政府,它只是政府系统内的一个独立部门,这意味着它有很大的权力能够独立决策,但归根结底,它仍是政府的一部分。

如果政府希望它放水,提供大量流动性,为政府支出提供资金,它是很难抗拒的。”

美国前财政部长劳伦斯·萨默斯日前表示,美联储应发出明确信号,即为了抗击通胀,需要实施限制性的货币政策,并承认该政策会令失业率上升。

经济领域未来会出现什么样灾难性的变化,没有人可以精确知道。

从各方面的数据和现实情况看,外部环境凶多吉少。

中国这一边的经济环境虽然频繁有大机构和企业家发声很悲观,但底层架构比较扎实稳定,智能制造业在持续性的发展,既有外部市场,也有内部需求,光伏、工业机器人就是典型案例代表。

实体产业相对悲观,但也是结构性的悲观,因为新能源汽车、光伏、风能、半导体企业的营收往往持续性上升,时代剧变的代价往往落在了互联网、外贸、服装、消费、餐饮、房地产等企业。

互联网、外贸、房地产已经完成了它们的历史使命,是时候交出重担给新能源了。

A股目前扮演着一个为企业募集资金的角色,为进一步产业升级做准备。

前几个月闹得非常厉害的村镇银行风波,虽然涉及数额巨大,但放在整个中国资本市场和金融机构里面并不算多,影响也不会大到拖垮经济。

各类银行开始自我审查,有些被上级机构处理,这是一个银行业逐步向理性、秩序化发展的阶段。

1997年国内大量企业出现三角债的问题,国内最大的几家银行因为三角债而出现庞大的债务,上级通过特别的方法、接地气的方法逐渐解决这一次危机,反倒将中国经济推向更加秩序化、市场化的阶段。

不怕危机出现,真正需要担忧的是如何聪明的应对危机。

危机的另一面就是机会,是变局,也是经济周期里所有人必然会经历的阶段。

7~10年一次小周期,50~70年一次大周期。

近期看国内Lee的表态,经济触底,刺激经济,不搞水漫金山,开放是黄河水向东流,绝不回流,支援光伏的发展,为新能源汽车行业亲自“喊麦”。

种种迹象表明,中国的经济其实在慢慢走出2018年萧条的影响,未来几年会逐步进入新的债务周期初期,按照多国历史经验,在债务周期的早期阶段,央行通常会执行更多的刺激实体产业的货币政策,也就是“放水”,借钱让企业家投资生产,刺激经济上行。

2022年上半年,有一定概率是国内的债务周期晚期阶段,也就是1991~2022年,也可以是2009~2022年,不同的视角,时间跨度不一致。

债务周期换档,开启新一轮债务周期的具体时间和事件,这些细节的影响和意义往往需要在数年之后去定义。

中国的实体产业和资本市场表面上是悲观氛围,但实际上有新的机会。

如果美联储的货币政策最终对美国实体产业和美股无法产生积极效果,准确点说如果不能有效抑制通胀,还整垮美国经济,那么承担庞大债务的将是以美国为中心的实体产业、服务业、美股、比特币市场等,还有数亿生活在北美大地的普通人。

至于纽约和洛杉矶的那些有钱人,他们无非是钱变少了,个别人如果准备充分,在美股大暴跌过程中说不定还能大赚一笔,有的机构也喜欢在经济危机正当时疯狂收购正在破产的优质企业。

当美国的实体产业萎靡不振,美股持续性暴跌,比特币市场不断腰斩,那么一部分资金有可能会因为寻求安全港湾向远东,这种处于美国金融系统外的“偏僻”国家逃窜。

从纯粹现实的角度看,中国A股、新加坡海峡指数在未来数年中相对安全,因为这些资本市场在金融风暴来临前后有一定风险安全性,远离世界的中心,经济相对稳定,风险控制机制运作正常。

日经指数、纳斯达克、道琼斯工业、英国富时100、德国Dex、越南VNINDEX则在可预见的未来是人间炼狱,能够预防金融海啸的可能性不太高,如果金融海啸发生,往往会最先发生于最薄弱且对美元依存度较高的资本市场,比如越南,或者日本,如果资本自由化,那就更加凶多吉少了。

资本市场的趋势往往是概率在发生作用,没有定数,未来最终会选择哪条路径,只有未来知道,以及身处该条世界线的你知道。

今夜,我们敲响世界灯塔的丧钟。

无论金融风暴会不会汹涌而至,我们所有人都做好准备。

2023年,有一定概率来自纽约的金融“海啸”将至,目前极有可能是全球最后的宁静。

把“寒气”传播到全世界每一个角落。

经济危机一旦发生,到时候土耳其、西班牙、英国、法国、阿根廷、日本、韩国,咱谁也别落下。